フリーランスや自営業でもない限り、システムエンジニアがインボイス制度に深く関わることは無いが、お客さんのシステムなどで請求書を発行しているとインボイス対応を行わなければならないことがある。

で、ちょっとだけ調べたので、ざっくりとメモ代わりに書いておく。確証はないよ。税理士じゃないから。

インボイス制度ってなんぞ

まず、インボイス制度で、二つの大きな問題が取りざたされている。

- 請求書を適格請求書に今後はする必要があり、しないと消費税控除が無くなる。

- 適格請求書にはとある番号が必要で、その番号は免税事業者じゃ取れない。

で、普通の雇われエンジニアが気にするのは前者だけであるが、せっかくなので軽く触れる。

通常の事業者は、物を売ったら、売った分の消費税を国に納めている。

しかし、仕入れで何かを購入した場合、購入時点で購入分の消費税はそこで払っている。

例えば、家具を売っている家具事業者と、木材を売っている事業者があるとする。

家具事業者は、家具を11,000円で売る。このうち1000円は消費税で、国に納める必要がある。

しかし、家具を作るために木材を木材事業者から5500円で買っていた。この木材の消費税は500円である。

家具事業者が払わなければならない消費税は1000-500 = 500円となる

この仕入れの際の500円を仕入税額控除というらしい。

で、この仕入税額控除を受けるには、今までの請求書でなく適格請求書と呼ばれるものが必要になる。この適格請求書でないと、消費税分の減税である、仕入税額控除が受けられないとか何とか。

なので、家具事業者は「今までの請求書でなく適格請求書をください。」と木材を売っている事業者に伝えるわけである。

で、請求書を適格請求書にするには、いくつかの条件を満たせばいいので、既存の請求書にいくつかの情報を追加したり書き方を改修したりする。

だが、このいくつか追加する情報の中に、登録番号というものがあり、この登録番号は免税事業者じゃ取れない。

この木材を売っている事業者が消費税を元々払っている会社であれば、登録番号も持っているので、ちょっと請求書の書き方をかえるだけだが、この会社が免税事業者だと、家具事業者も木材事業者も大きな決断を下すことになる。

免税事業者とは、課税売上1,000万円以下で、免税という形で消費税を払わずにすんでいた事業者を指し、小さい会社や自営業、フリーランスなどが多くを占めると思う。

もし、木材事業者が、免税事業者だった場合、適格請求書のために課税事業者になると、払わなくてすんでいた消費税分、10%の売り上げ損失になる。

なので、課税事業者となり家具事業者さんとの契約を取るか、免税事業者の道を取るかの二択を迫られる。

また、家具事業者さんも、もし木材事業者が免税事業者の場合、適確請求書を出すことができないので、木材事業者さん分の請求書の減税は諦めるか、その分値引きしてもらうか、他の適格請求書を出せる木材事業者に鞍替えするかを選択しなければならない。

まぁ、主にお客さんが個人であれば、免税事業者のほうがお得でしょうが、BtoBでやっている免税事業者さんはキツイだろうし、免税事業者を使っている事業者さんも決断を強いられて大変そうですよね。

一応、2割特例とか、負担軽減策も考えられてはいるみたいだけど。

適格請求書対応

んで、エンジニアにっとって本題の適格請求書対応。

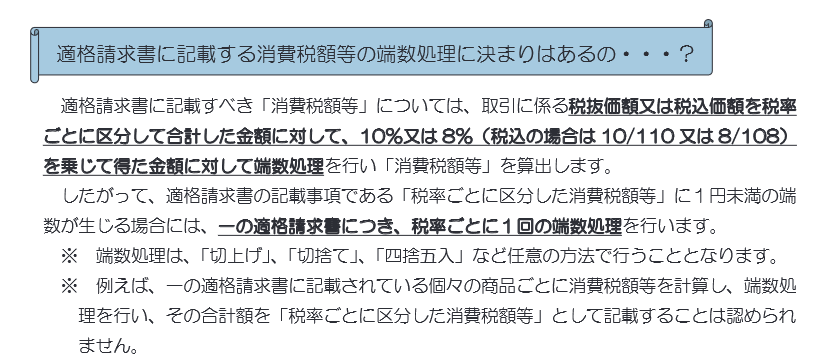

以下は国税庁が出している資料の一部なんだけど、まず適格請求書には適格請求書と適格簡易請求書ってのがあるらしい。

簡易のほうはタクシーとか、スーパーのレシートとかに相当するとか何とか。

なので、エンジニアが弄るのは多分ほとんど適格請求書だけだと思う。

んで、難しいこと書いてあるけど、多分以下を満たせばいい。多分。私は税理士じゃない。

①.請求書を発行する側の名称と登録番号

②.取引日

③.取引物ごとの税率、もしくはどれが軽減税率って分かればOK

④.税率ごとの合計金額 (税抜きでも税込みでもいい)

⑤.税率ごとの最終的な消費税

⑥.相手の名前

例を見てもいまいち分からなくて、税抜きですべて持ってないとダメなのか?とかも思った。

で、色々と情報をあさって分かったこと。

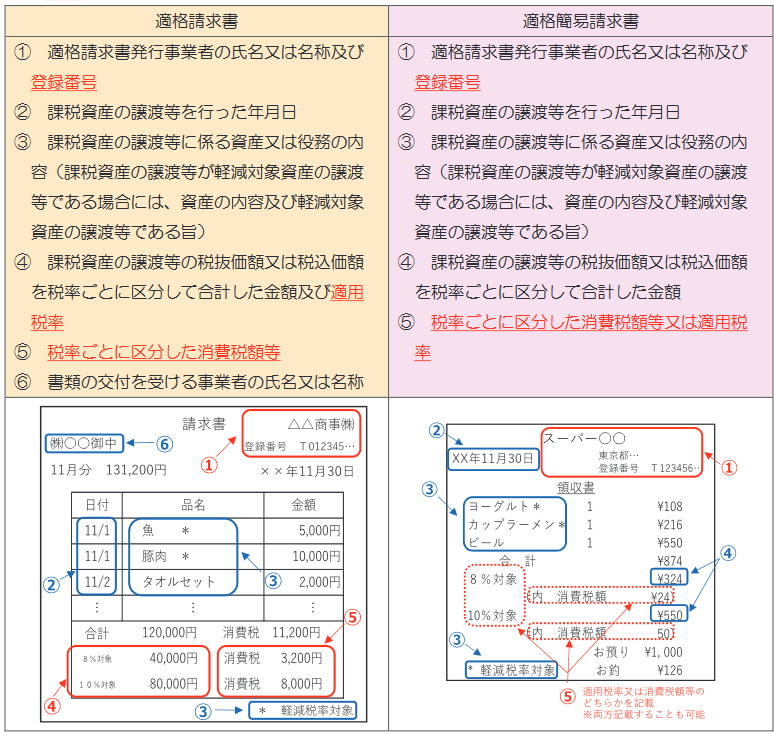

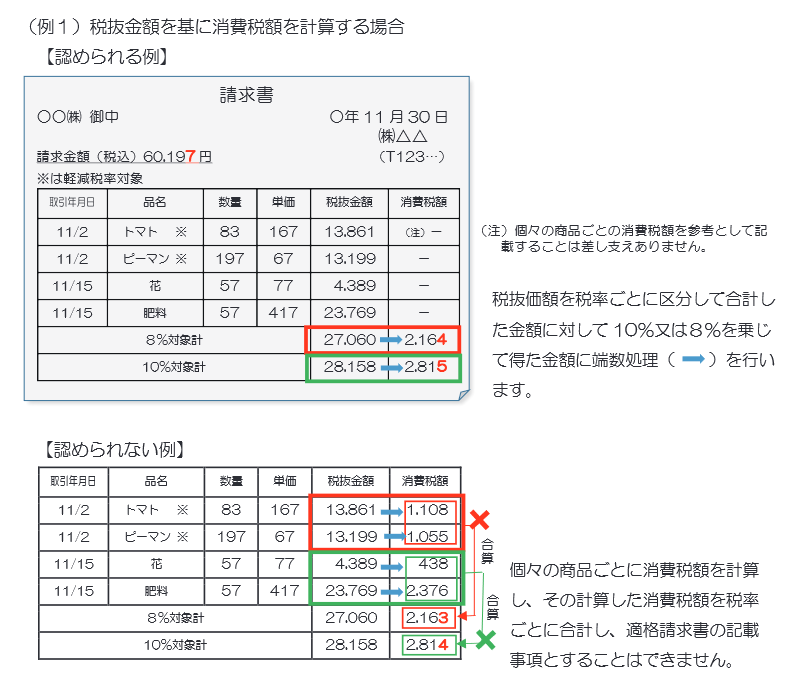

税抜きでも税込みでもなんでもいいし、切り捨て、切り上げでもなんでもいいけど、最終的な消費税を出すための端数処理は各税率ごとに一回しかダメだぞ!

ってことらしい。

つまり、最後の税額を出す際に、

■最終的な総額が税抜きの場合 最終的な8%の税抜き金額に対し、8%かけて税額を出す。 最終的な10%の税抜き金額に対し、10%かけて税額を出す。 ■最終的な総額が税込みの場合 最終的な8%の税込金額に対し、逆算で税額を出す。 最終的な10%の税込金額に対し、逆算で税額を出す。

以外の選択肢はないってことみたい。

端数処理が一回しかダメなので、最終的な金額から算出するしかないのです。

そして、途中の各項目ごとに税抜きとか税込みとか税とか出してるけど、それはどうでもいいみたい。それは値決めのための参考値で、ここで出している消費税は関係ないみたい。

多分、出しても出さなくても適格請求書に関係は無い。

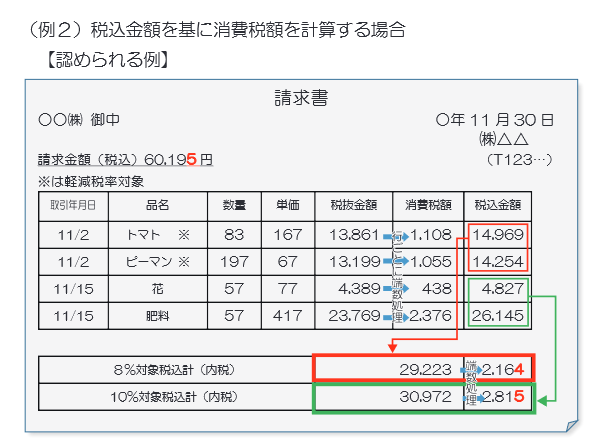

例2をみると、トマト(1108)とピーマン(1055)を足すと、2163なのに、最終的に2164で出してるけど、認められる例になっているように、各項目ごとの消費税は参考値であって関係ないってことっぽい。

まとめ

世の中わざと難しくして、難しく書いてるだろと疑いたくなる。

いい加減、軽減税率撤廃してほしいわ。

計算が面倒すぎる。

全部10%にして、代わりにスーパーで食料にだけ使えるクーポンでも配ってくれや。

だいたい、新聞が8%とか、どう考えても・・・、っとこの話は誰か来そうだから辞めておこう。